領収書や注文請書などになぜ収入印紙が貼られるのか、その理由はご存じでしょうか?また、書類により収入印紙が必要なものと不要なものがなぜ存在するのか、電子契約にも必要なのかなど、経理や契約に関する業務を行う担当者なら知っておきたい事柄です。

そこで本記事では、収入印紙や注文請書、領収書など収入印紙が必要な書類について解説します。また、収入印紙が必要な理由や金額、費用削減のポイントのほか、電子契約時の収入印紙の要不要もお伝えしますので、ぜひ、参考にしてください。

目次

収入印紙とは

収入印紙とは、領収書や注文請書のほか、契約書のような金銭の取引に伴い作成する書類に課せられる税金(印紙税)の手数料を支払うために発行される証標です。つまり収入印紙は印紙税の手数料を支払った証として書類に貼り付けるものです。

収入証紙との違い

収入印紙と混同しがちなものとして収入証紙があります。収入印紙との違いは二点あり、一つは収入印紙が国に支払う印紙税の手数料なのに対し、収入証紙は、地方自治体に支払う手数料、使用料である点です。

そしてもう一点は、収入印紙は領収書や注文請書などの課税文書や、に対して貼付しけたり、国家試験の手数料として貼り付けるるるものなのに対し、収入証紙は、免許更新手数料や国家試験の手数料などに支払う点です。言葉は似ていますが、支払い先や使い道は大きく異なります。

収入印紙・収入証紙は廃止傾向にあり

ちなみに、近年になって収入印紙・収入証紙を廃止する地方自治体が増加しています。手数料の支払いをキャッシュレス決済のみに移行しているため、収入証紙という形はいずれまったくなくなってしまうかもしれません。

収入印紙の使い方

収入印紙は郵便局や法務局で販売しています。また、郵便切手類販売所に指定されている郵便マークの入ったコンビニエンスストア、たばこ販売店、酒店などでも購入可能です。

文書により収入印紙を貼り付ける位置は決まっていないため、それぞれの文書で定められた位置に収入印紙を貼り付けます。そして最後に収入印紙と文書にまたがって割印(消印)を押すもしくは署名すればすべて完了です。

割印は、収入印紙の再使用防止を目的に法律で義務づ付けられているため、必ず押印もしくはボールペンなどで署名する必要があります。ただし、割印で使用する判子は印鑑ではなくシャチハタやゴム印でも問題ありません。

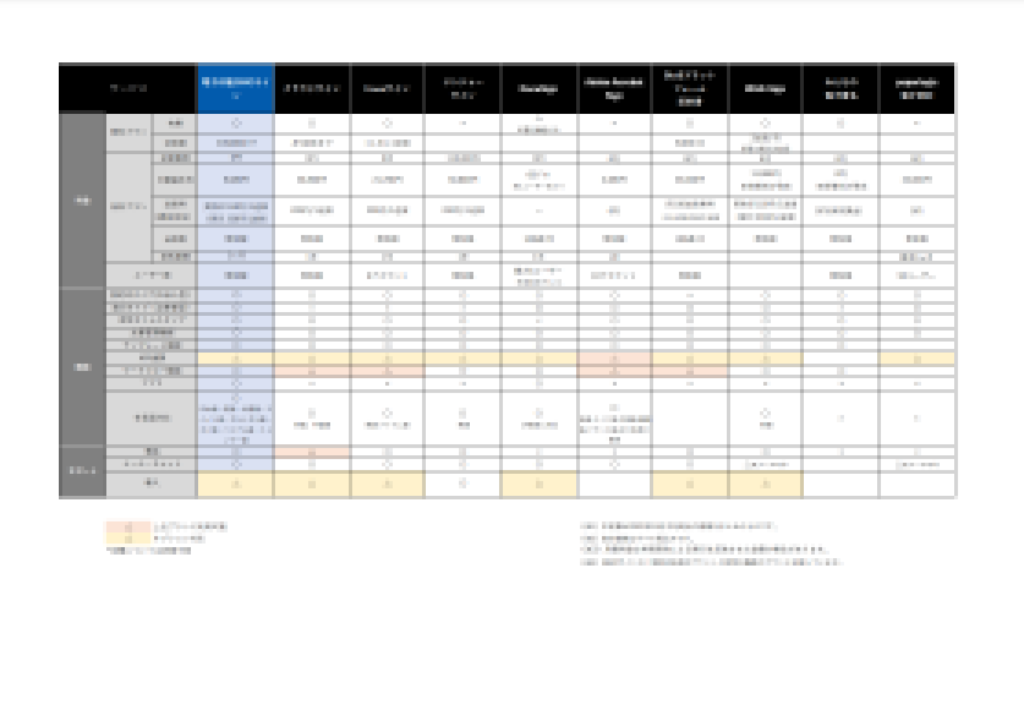

収入印紙の貼付が必要なケースと印紙税額

収入印紙の貼付が必要な書類を課税文書といいます。2023年4月現在、具体的には次に挙げる印紙税法別表第1(課税物件表)に掲げられている20種類の文書です。また、印紙税額は書類や金額により異なります。

印紙税額一覧表

令和5年4月現在

10万円以下又は10万円以上 ···· 10万円は含まれます。

10万円を超え又は10万円未満 ·· 10万円は含まれません。

| 番号 | 文書の種類(物件名) | 印紙税額(1通又は1冊につき) | 主な非課税文書 |

| 1 | 1 不動産、鉱業権、無体財産権、船舶若しくは

航空機又は営業の譲渡に関する契約書

(注) 無体財産権とは、特許権、実用新案権、

商標権、意匠権、回路配置利用権、育成者

権、商号及び著作権をいいます。

(例) 不動産売買契約書、不動産交換契約書、

不動産売渡証書など

2 地上権又は土地の賃借権の設定又は譲渡に関

する契約書

(例) 土地賃貸借契約書、土地賃料変更契約書

など

3 消費貸借に関する契約書

(例)金銭借用証書、金銭消費貸借契約書など

4 運送に関する契約書

(注) 運送に関する契約書には、傭船契約書を

含み、乗車券、乗船券、航空券及び送り状

は含まれません。

(例) 運送契約書、貨物運送引受書など | 記載された契約金額が

10万円以下のもの 200円

10万円を超え 50万円以下のもの 400円

50万円を超え 100万円以下 〃 1千円

100万円を超え 500万円以下 〃 2千円

500万円を超え1千万円以下 〃 1万円

1千万円を超え5千万円以下 〃 2万円

5千万円を超え 1億円以下 〃 6万円

1億円を超え 5億円以下 〃 10万円

5億円を超え 10億円以下 〃 20万円

10億円を超え 50億円以下 〃 40万円

50億円を超えるもの 60万円

契約金額の記載のないもの 200円 | 記載された契約金額が

1万円未満(※)のも

の

※ 第1号文書と第3

号から第17号文書と

に該当する文書で第

1号文書に所属が決

定されるものは、記

載された契約金額が

1万円未満であって

も非課税文書となり

ません。 |

上記の1に該当する「不動産の譲渡に関する契

約書」のうち、平成9年4月1日から令和6年3

月31日までの間に作成されるものについては、契

約書の作成年月日及び記載された契約金額に応

じ、印紙税額が軽減されています。

平成26年4月1日から令和6年3月31日までの間に

作成されるものについては、右欄のとおりです。

(注) 契約金額の記載のないものの印紙税額は、

本則どおり200円となります。 | 【平成26年4月1日~令和6年3月31日】

記載された契約金額が

50万円以下のもの 200円

50万円を超え 100万円以下のもの 500円

100万円を超え 500万円以下 〃 1千円

500万円を超え1千万円以下 〃 5千円

1千万円を超え5千万円以下 〃 1万円

5千万円を超え 1億円以下 〃 3万円

1億円を超え 5億円以下 〃 6万円

5億円を超え 10億円以下 〃 16万円

10億円を超え 50億円以下 〃 32万円

50億円を超えるもの 48万円

|

| 2 | 請負に関する契約書

(注) 請負には、職業野球の選手、映画(演

劇)の俳優(監督・演出家・プロデューサ

ー)、プロボクサー、プロレスラー、音楽

家、舞踊家、テレビジョン放送の演技者

(演出家、プロデューサー)が、その者と

しての役務の提供を約することを内容とす

る契約を含みます。

(例) 工事請負契約書、工事注文請書、物品加

工注文請書、広告契約書、映画俳優専属契

約書、請負金額変更契約書など | 記載された契約金額が

100万円以下のもの 200円

100万円を超え 200万円以下のもの 400円

200万円を超え 300万円以下 〃 1千円

300万円を超え 500万円以下 〃 2千円

500万円を超え1千万円以下 〃 1万円

1千万円を超え5千万円以下 〃 2万円

5千万円を超え 1億円以下 〃 6万円

1億円を超え 5億円以下 〃 10万円

5億円を超え 10億円以下 〃 20万円

10億円を超え 50億円以下 〃 40万円

50億円を超えるもの 60万円

契約金額の記載のないもの 200円 | 記載された契約金額が

1万円未満(※)のも

の

※ 第2号文書と第3

号から第17号文書と

に該当する文書で第

2号文書に所属が決

定されるものは、記

載された契約金額が

1万円未満であって

も非課税文書となり

ません。 |

上記の「請負に関する契約書」のうち、建設業

法第2条第1項に規定する建設工事の請負に係る

契約に基づき作成されるもので、平成9年4月1

日から令和6年3月31日までの間に作成されるも

のについては、契約書の作成年月日及び記載され

た契約金額に応じ、印紙税額が軽減されています。

平成26年4月1日から令和6年3月31日までの間に

作成されるものについては、右欄のとおりです。

(注) 契約金額の記載のないものの印紙税額は、

本則どおり200円となります。 | 【平成26年4月1日~令和6年3月31日】

記載された契約金額が

200万円以下のもの 200円

200万円を超え 300万円以下のもの 500円

300万円を超え 500万円以下 〃 1千円

500万円を超え1千万円以下 〃 5千円

1千万円を超え5千万円以下 〃 1万円

5千万円を超え 1億円以下 〃 3万円

1億円を超え 5億円以下 〃 6万円

5億円を超え 10億円以下 〃 16万円

10億円を超え 50億円以下 〃 32万円

50億円を超えるもの 48万円

|

| 3 | 約束手形、為替手形

(注)1 手形金額の記載のない手形は非課税と

なりますが、金額を補充したときは、そ

の補充をした人がその手形を作成したも

のとみなされ、納税義務者となります。

2 振出人の署名のない白地手形(手形金

額の記載のないものは除きます。)で、

引受人やその他の手形当事者の署名のあ

るものは、引受人やその他の手形当事者

がその手形を作成したことになります。 | 記載された手形金額が

10万円以上 100万円以下のもの 200円

100万円を超え 200万円以下 〃 400円

200万円を超え 300万円以下 〃 600円

300万円を超え 500万円以下 〃 1千円

500万円を超え1千万円以下 〃 2千円

1千万円を超え2千万円以下 〃 4千円

2千万円を超え3千万円以下 〃 6千円

3千万円を超え5千万円以下 〃 1万円

5千万円を超え 1億円以下 〃 2万円

1億円を超え 2億円以下 〃 4万円

2億円を超え 3億円以下 〃 6万円

3億円を超え 5億円以下 〃 10万円

5億円を超え 10億円以下 〃 15万円

10億円を超えるもの 20万円 | 1 記載された手形金額

が10万円未満のもの

2 手形金額の記載のな

いもの

3 手形の複本又は謄本 |

①一覧払のもの、②金融機関相互間のもの、③

外国通貨で金額を表示したもの、④非居住者円表

示のもの、⑤円建銀行引受手形 | 200円 |

| 4 | 株券、出資証券若しくは社債券又は投資信託、貸

付信託、特定目的信託若しくは受益証券発行信託

の受益証券

(注)1 出資証券には、投資証券を含みます。

2 社債券には、特別の法律により法人の

発行する債券及び相互会社の社債券を含

みます。 | 記載された券面金額が

500万円以下のもの 200円

500万円を超え1千万円以下のもの 1千円

1千万円を超え5千万円以下 〃 2千円

5千万円を超え 1億円以下 〃 1万円

1億円を超えるもの 2万円

(注) 株券、投資証券については、1株(1口)

当たりの払込金額に株数(口数)を掛けた金

額を券面金額とします。 | 1 日本銀行その他特定

の法人の作成する出資

証券

2 譲渡が禁止されてい

る特定の受益証券

3 一定の要件を満たし

ている額面株式の株券

の無効手続に伴い新た

に作成する株券 |

| 5 | 合併契約書又は吸収分割契約書若しくは新設分割

計画書

(注)1 会社法又は保険業法に規定する合併契

約を証する文書に限ります。

2 会社法に規定する吸収分割契約又は新

設分割計画を証する文書に限ります。 | 4万円 | |

| 6 | 定 款

(注) 株式会社、合名会社、合資会社、合同会

社又は相互会社の設立のときに作成される

定款の原本に限ります。 | 4万円 | 株式会社又は相互会社の

定款のうち公証人法の規

定により公証人の保存す

るもの以外のもの |

| 7 | 継続的取引の基本となる契約書

(注) 契約期間が3か月以内で、かつ、更新の

定めのないものは除きます。

(例) 売買取引基本契約書、特約店契約書、代

理店契約書、業務委託契約書、銀行取引約

定書など | 4千円 | |

| 8 | 預金証書、貯金証書 | 200円 | 信用金庫その他特定の金

融機関の作成するもので

記載された預入額が1万

円未満のもの |

| 9 | 倉荷証券、船荷証券、複合運送証券

(注) 法定記載事項の一部を欠く証書で類似の

効用があるものを含みます。 | 200円 | |

| 10 | 保険証券 | 200円 | |

| 11 | 信 用 状 | 200円 | |

| 12 | 信託行為に関する契約書

(注) 信託証書を含みます。 | 200円 | |

| 13 | | 200円 | 身元保証ニ関スル法律に

定める身元保証に関する

契約書 |

| 14 | 金銭又は有価証券の寄託に関する契約書 | 200円 | |

| 15 | 債権譲渡又は債務引受けに関する契約書 | 記載された契約金額が1万円以上のもの 200円

契約金額の記載のないもの 200円 | 記載された契約金額が

1万円未満のもの |

| 16 | 配当金領収証、配当金振込通知書 | 記載された配当金額が3千円以上のもの 200円

配当金額の記載のないもの 200円 | 記載された配当金額が

3千円未満のもの |

| 17 | 1 売上代金に係る金銭又は有価証券の受取書

(注)1 売上代金とは、資産を譲渡することに

よる対価、資産を使用させること(権利

を設定することを含みます。)による対

価及び役務を提供することによる対価を

いい、手付けを含みます。

2 株券等の譲渡代金、保険料、公社債及

び預貯金の利子などは売上代金から除か

れます。

(例) 商品販売代金の受取書、不動産の賃貸料

の受取書、請負代金の受取書、広告料の受

取書など | 記載された受取金額が

100万円以下のもの 200円

100万円を超え 200万円以下のもの 400円

200万円を超え 300万円以下 〃 600円

300万円を超え 500万円以下 〃 1千円

500万円を超え1千万円以下 〃 2千円

1千万円を超え2千万円以下 〃 4千円

2千万円を超え3千万円以下 〃 6千円

3千万円を超え5千万円以下 〃 1万円

5千万円を超え 1億円以下 〃 2万円

1億円を超え 2億円以下 〃 4万円

2億円を超え 3億円以下 〃 6万円

3億円を超え 5億円以下 〃 10万円

5億円を超え 10億円以下 〃 15万円

10億円を超えるもの 20万円

受取金額の記載のないもの 200円 | 次の受取書は非課税

1 記載された受取金額

が5万円未満のもの

2 営業に関しないもの

3 有価証券、預貯金証

書など特定の文書に追

記した受取書 |

2 売上代金以外の金銭又は有価証券の受取書

(例) 借入金の受取書、保険金の受取書、損害

賠償金の受取書、補償金の受取書、返還金

の受取書など | 200円 |

| 18 | 預金通帳、貯金通帳、信託通帳、掛金通帳、保険

料通帳 | 1年ごとに 200円 | 1 信用金庫など特定の

金融機関の作成する預

貯金通帳

2 所得税が非課税とな

る普通預金通帳など

3 納税準備預金通帳 |

| 19 | 消費貸借通帳、請負通帳、有価証券の預り通帳、

金銭の受取通帳などの通帳

(注)18に該当する通帳を除きます。 | 1年ごとに 400円 | |

| 20 | 判 取 帳 | 1年ごとに 4千円 | |

印紙税額一覧表

収入印紙の貼付が不要なケース

収入印紙の貼付が不要となる主なケースは次の3つです。

契約金額や取引内容によって非課税となるもの

たとえば、課税文書のなかでも、「売上代金に係る金銭又は有価証券の受取書」は、記載された受取金額が5万円未満(消費税額を除く)のものは非課税です。具体的には、は百貨店で4万8千円の鞄を買った場合、消費税を加えると5万2,800円になります。しかし、本体価格は5万円以下のため、領収書には収入印紙の貼付は必要ありません。

ほかにも次の課税文書は記載された金額により、非課税となり収入印紙の貼付は不要です。

| 文書の種類 | 非課税となる金額 |

|---|

| 不動産、鉱業権、無体財産権、船舶若しくは航空機又は営業の譲渡に関する契約書 | 記載された契約金額が1万円未満(※) |

| 請負に関する契約書 | 記載された契約金額が1万円未満(※) |

| 約束手形、為替手形 | 記載された手形金額が10万円未満 |

| 預金証書、貯金証書 | 信用金庫その他特定の金融機関の作成するもので記載された預入額が1万円未満 |

| 債権譲渡又は債務引受けに関する契約書 | 記載された契約金額が1万円未満 |

| 配当金領収証、配当金振込通知書 | 記載された配当金額が3千円未満 |

(※)印紙税法別表第1(課税物件表)に掲げられている番号1、もしくは番号2の文書と番号3から番号17の文書とに該当する文書で、番号1もしくは番号2の文書に所属が決定されるものは、記載された契約金額が1万円未満であっても非課税文書となりません。

別表第一 課税物件表(第二条―第五条、第七条、第十二条関係)

課税物件表の適用に関する通則

1 この表における文書の所属の決定は、この表の各号の規定による。この場合において、当該各号の規定により所属を決定することができないときは、2及び3に定めるところによる。

2 一の文書でこの表の二以上の号に掲げる文書により証されるべき事項又はこの表の一若しくは二以上の号に掲げる文書により証されるべき事項とその他の事項とが併記され、又は混合して記載されているものその他一の文書でこれに記載されている事項がこの表の二以上の号に掲げる文書により証されるべき事項に該当するものは、当該各号に掲げる文書に該当する文書とする。

3 一の文書が2の規定によりこの表の各号のうち二以上の号に掲げる文書に該当することとなる場合には、次に定めるところによりその所属を決定する。

イ 第一号又は第二号に掲げる文書と第三号から第十七号までに掲げる文書とに該当する文書は、第一号又は第二号に掲げる文書とする。ただし、第一号又は第二号に掲げる文書で契約金額の記載のないものと第七号に掲げる文書とに該当する文書は、同号に掲げる文書とし、第一号又は第二号に掲げる文書と第十七号に掲げる文書とに該当する文書のうち、当該文書に売上代金(同号の定義の欄1に規定する売上代金をいう。以下この通則において同じ。)に係る受取金額(百万円を超えるものに限る。)の記載があるもので、当該受取金額が当該文書に記載された契約金額(当該金額が二以上ある場合には、その合計額)を超えるもの又は契約金額の記載のないものは、同号に掲げる文書とする。

引用元:印紙税法 | e-Gov法令検索

クレジット決済の領収書

領収書は課税文書のなかで、「売上代金に係る金銭又は有価証券の受取書」に該当します。通常であれば5万円以上の現金決済であれば、領収書に収入印紙の貼付必要です。しかし、クレジット決済は信用取引による商品の引き渡しであり、金銭もしくは有価証券の受領事実がありません。そのため、クレジット決済で領収書を発行する場合、5万円以上であっても収入印紙の貼付は不要です。

なお、QRコードやバーコード決済の場合、コード決済サービスごとの決済の仕組みや加盟店舗契約の内容により、金銭の授受事実があるかどうかが異なります。そのため、その場で現金の授受がなくとも、5万円以上の決済で収入印紙の貼付が必要になる場合もあります。

課税文書を電子発行する場合

印紙税は紙の文書に対して課せられる税金です。そのため、領収書や注文請書のような課税文書であっても電子発行のみであれば、金額に関わらず収入印紙を貼り付ける必要はありません。

具体的には、ネットショップで商品を購入し、領収書をメール添付、メールに直接記載、Webサイトからダウンロードなどで受領した場合が該当します。ほかにも注文請書をFAXで受領した場合、電子契約で締結した契約書なども収入印紙を貼り付けは不要です。

ただし、電子データで受領した領収書や注文請書を印刷して経理や会計に提出してしまうと、紙の文書となり、印紙税の対象となり、収入印紙の貼り付けをしなくてはなりません。

注文請書とは

業種にもよりますが、領収書以外にビジネスの現場で収入印紙を貼り付けるケースが多い課税文書として注文請書が挙げられます。注文請書とは、取引先から受領した注文書に対し、応諾したことを文書にしたものです。

主な注文請書は、工事請負契約書、工事注文請書、物品加工注文請書、広告契約書、会計監査契約書などで、印紙税法上の課税文書のため、収入印紙を貼り付ける必要があります。

一般的に取引先からの注文書を受領した段階ではまだ契約は成立していません。受領した側が応諾したことを注文請書として文書化し、取引先に渡すことで契約成立です。そのため、注文書と注文請書はセットで効力が生まれる契約書ともいえます。

注文請書に記載すべき項目

注文請書の記載内容は法律で定められてはいません。しかし、契約内容を明確にするため、次の項目は必ず記載するようにしましょう。

発注年月日

支払い期限は発注年月日から起算するケースが多いため、注文書が発行された日付は記載します。

発注者・受注者の会社名・住所・連絡先

トラブル回避のため、誰が誰に注文をしたのか、何かあった際にはどこに連絡をすべきかを記載します。

発注内容

発注内容を記載していないと、何に対して応諾したのかがわかりません。また、業務完了後に依頼したことをやっていないとクレームにつながる可能性もあるため、必ず記載します。

金額

基本的には注文書に記載された金額を記載します。仮に注文書に金額が記載されていない場合でも、見積書の内容を引用している注文書であれば、見積書の金額で構いません。

なお、契約金額と消費税は分けて記載しないと税別であっても税込みで契約したと見なされ、税抜き金額で貼り付ける収入印紙代が高くなってしまう可能性があります。また、契約金額と消費税を分けないと経理処理の負担も増大するため、必ず分けて記載しましょう。

支払条件

商品を納品した時点で支払う、納品から一カか月後の月末に支払うなど支払いに関する条件を記載します。

注文請書に収入印紙を貼り付ける際の注意点

注文請書に収入印紙を貼り付ける際にはいくつかの注意点があります。そのなかでも主なものは次のとおりです。

収入印紙代を誰が支払うかを明確にする

領収書の場合、収入印紙代を支払うのは、基本的に領収書を発行する側と決まっています。しかし、注文請書の場合、発行者、受取者のどちらが支払うかは明確にされていません。

契約の内容は金額にもよりますが、億を超える契約になれば、収入印紙代も10万円を越える可能性もあります。てしまいます。後のトラブルを避けるためにも事前に話し合いでどちらかが支払うのか、折半するのかは決めておきましょう。

収入印紙の貼付漏れは脱税

収入印紙は印紙税という税金にかかる手数料です。収入印紙を文書に貼り付けることで納税が完了となるため、貼り付け漏れは脱税になり印紙税額の3倍となる過怠税が課せられます。また、貼り付けても割印を忘れれば、同様に過怠税が課されてしまうため、貼り付けと割印は必ず忘れないようにしましょう。

収入印紙にかかる手間やコストを削減する方法

収入印紙は、購入や貼り付け、割印、支払うための取引先との協議など多くの手間とコストを要します。そして、万が一忘れてしまえば脱税として過怠税が課せられるため、効率化が欠かせません。

収入印紙にか掛かる手間やコストを削減するにはいくつかの方法があります。そのなかでもおすすめなのが電子契約の導入です。電子契約であれば金額に関わらず収入印紙を貼り付けする必要がありません。また、契約自体の効率化も可能なため、電子帳簿保存法に準拠した電子契約サービスの契約がよいでしょう。

収入印紙の貼付にかかる手間やコストを削減するなら電子契約サービスの導入がおすすめ

収入印紙とは、金銭の取引に伴い作成する書類に課せられる税金(印紙税)の手数料を支払うために発行される証標です。契約金額により領収書や注文請書などの課税文書には貼り付けが法律で義務づ付けられているため、企業の担当者は必ず把握しておく必要があります。

ただ、収入印紙は購入から貼り付けに至るまで多くの手間やコストを要するため、収入印紙を貼り付ける必要のない電子契約がおすすめです。

GMOグローバルサイン・ホールディングス株式会社が提供する電子契約サービス「GMOサイン」は、電子帳簿保存法に準拠しています。そのため、契約業務の効率化を実現しつつ収入印紙にかかる手間の軽減が可能です。

収入印紙の手間軽減、コスト削減を検討されている際は、ぜひ、GMOサインの導入をおすすめします。

\ 電子契約なら収入印紙不要!【印紙税がかからない】 /