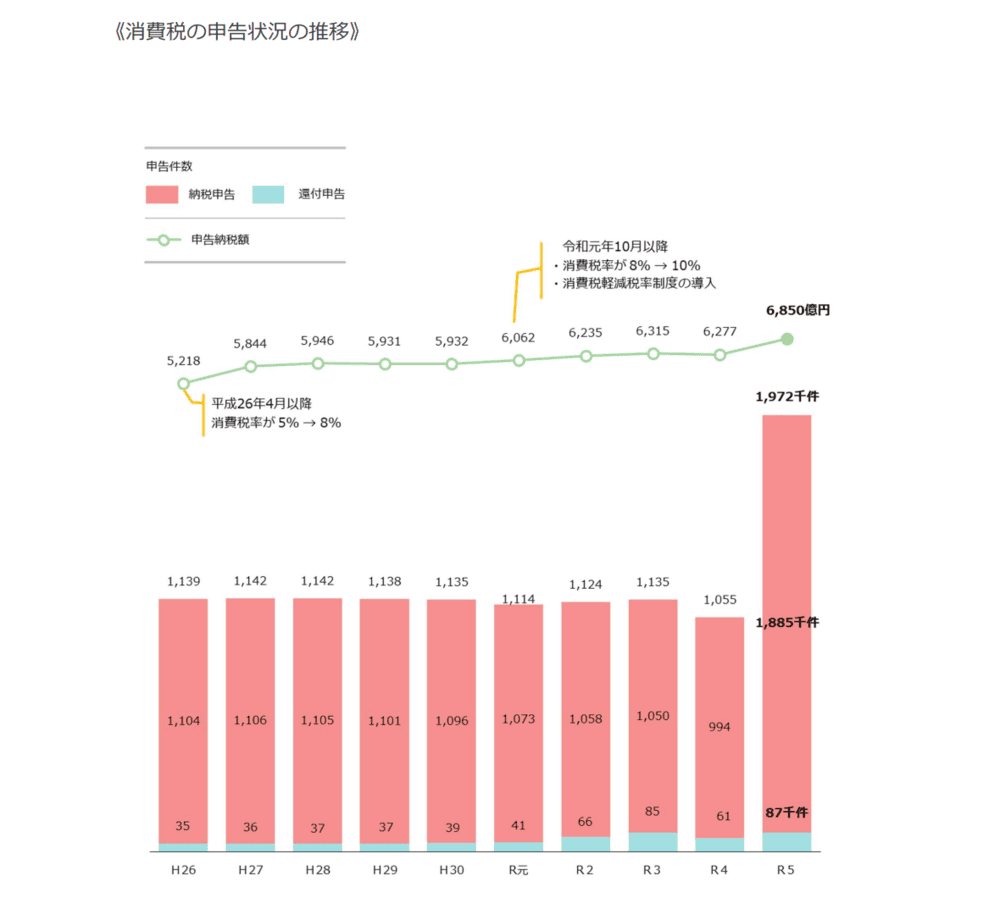

2023年10月1日、インボイス制度の施行されました。国税庁の調査では、2023年度分の消費税申告件数は2022年から86.9%増の197万2千件となっています。また、2023年度中にインボイス発行事業者になった人は197万6千人。免税事業者からインボイス発行事業者になったのは104万8千人です。

引用元:令和5年分の所得税等、消費税及び贈与税の確定申告状況等について(報道発表資料)|国税庁

引用元:令和5年分の所得税等、消費税及び贈与税の確定申告状況等について(報道発表資料)|国税庁

電子帳簿保存法も2024年1月1日から宥恕期間が終わり、電子取引データの電子保存義務化が始まっています。

そこで本記事では、インボイス制度と改正電子帳簿保存法の概要と関係性、それぞれの対応方法について解説します。これからインボイス制度への対応を検討している個人事業主の方や免税、課税双方の事業者と取引のある企業担当者の方はぜひ参考にしてください。

目次

電子帳簿保存法の概要

電子帳簿保存法とは、主にパソコン上で作成した帳簿をそのまま電子データとして保存する方法や紙で受け取った請求書や領収書を電子保存する方法を定めた法律です。正式名称は「電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律」で、1998年7月に施行されました。

平成十年法律第二十五号

電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律

(趣旨)

第一条 この法律は、情報化社会に対応し、国税の納税義務の適正な履行を確保しつつ納税者等の国税関係帳簿書類の保存に係る負担を軽減する等のため、電子計算機を使用して作成する国税関係帳簿書類の保存方法等について、所得税法(昭和四十年法律第三十三号)、法人税法(昭和四十年法律第三十四号)その他の国税に関する法律の特例を定めるものとする。

引用元:電子計算機を使用して作成する国税関係帳簿書類の保存方法等の特例に関する法律 | e-Gov法令検索

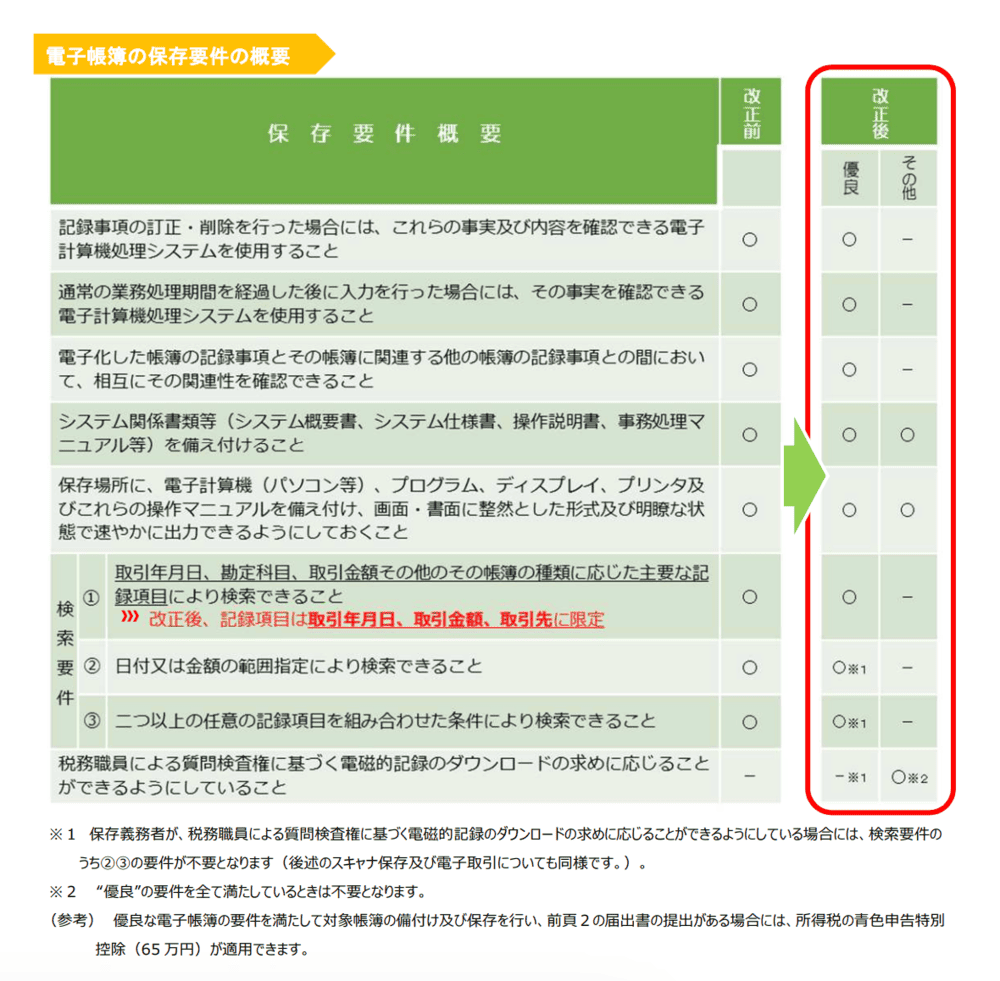

電子帳簿保存法上の区分

電子帳簿保存法では、保存方法として次の3つに区分しています。

電子帳簿等保存

会計ソフトや経理システムなどで電子的に作成した帳簿や決算関係書類や請求書、領収書などの国税関係書類を電子データのままで保存する方法です。

スキャナ保存

紙で作成された請求書や領収書などをスキャナーやスマートフォンで読み取り画像データとして保存する方法です。

電子取引

電子メールに添付もしくは電子メールに直接記載された取引情報やネット上からダウンロードした取引情報などをそのまま保存する方法です。

2023年12月までは上記の3つについて、どれも紙で保存する方法も認められていました。しかし、2024年1月から、3つめの「電子取引」に関しては、電子データでの保存が完全義務化されています。

電子帳簿保存法における電子取引とは

「電子取引」とは、主にインターネット上で行った取引で授受した取引情報を指すものです。

たとえば、電子メールに添付もしくは直接テキストデータとして記載した請求書、ECサイトで商品を購入した際にPDFで受け取った領収書、クラウドサービスで授受した見積書などが該当します。

また、クレジットカードや交通系ICカードで購入した際の利用履歴、DVDやBlu-rayまど記録媒体に記録された取引情報も電子取引です。

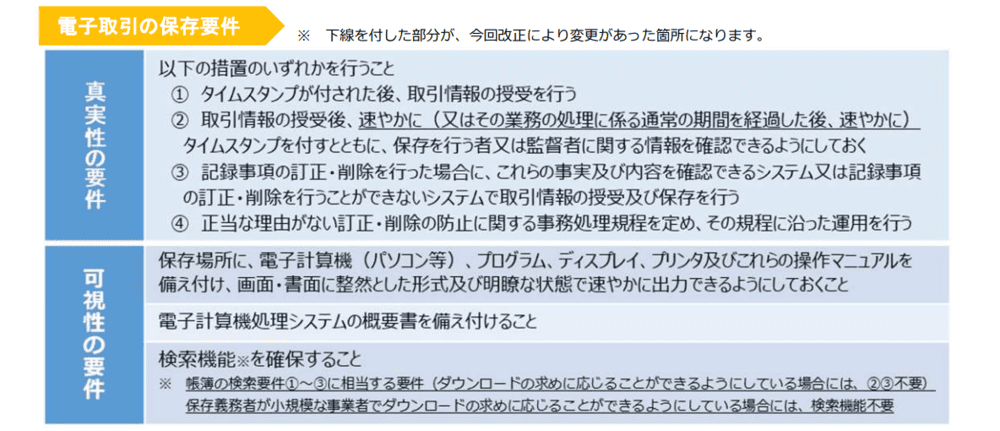

電子取引の保存要件

電子取引で授受した電子データを保存するには次の要件を満たす必要があります。

真実性の要件

取引情報の真実性を満たしたうえでの保存が必須であり、そのためには次の4つの措置のいずれかを行わなくてはなりません。

- タイムスタンプ※ が付与された後、取引情報の授受を行う

- 取引情報の授受後、速やかに(またはその業務の処理に係る通常の期間を経過した後、速やかに)タイムスタンプを付すとともに保存を行うものまたは監督者に関する情報を確認できるようにしておく

- 記録事項の訂正・削除を行った場合に、これらの事実および内容を確認できるシステムまたは記録事項の訂正・削除を行うことができないシステムで取引情報の授受および保存を行う

- 正当な理由がない訂正・削除の防止に関する事務処理規程を定め、その規程に沿った運用を行う

※ タイムスタンプとは、電子データでやり取りする取引において、当該データが改ざんされていない原本であることを証明するために付するもの。

可視性の要件

保存した電子データは常に確認できるようにしておく必要があります。具体的には次の要件を満たさなければなりません。

- 保存場所に電子計算機(パソコンなど)、プログラム、ディスプレイ、プリンタおよびこれらの操作マニュアルを備え付け、画面・書面に整然とした形式および明瞭な状態で速やかに提出できるようにしておくこと

- 電子計算機処理システムの概要書を備え付けること

- 検索機能を確保すること(帳簿の検索要件※ ①~③に相当する要件(ダウンロードの求めに応じられるようにしている場合)には、②、③は不要)保存義務者が小規模な事業者でダウンロードの求めに応じられるようにしている場合には、検索機能は不要)

※ 検索要件1:取引年月日、取引金額、取引先により検索できること

検索要件2:日付または金額の範囲指定により検索できること

検索要件3:二つ以上の任意の記録項目を組み合わせた条件により検索できること

引用元:電子帳簿保存法が改正されました|国税庁

引用元:電子帳簿保存法が改正されました|国税庁

引用元:電子帳簿保存法が改正されました|国税庁

引用元:電子帳簿保存法が改正されました|国税庁

インボイス制度の概要

インボイス制度は2019年10月1日に消費税率が8%から10%へ引き上げられる際、飲食料品と新聞を対象に消費税率の軽減率制度が実施されたことで生まれた制度です。

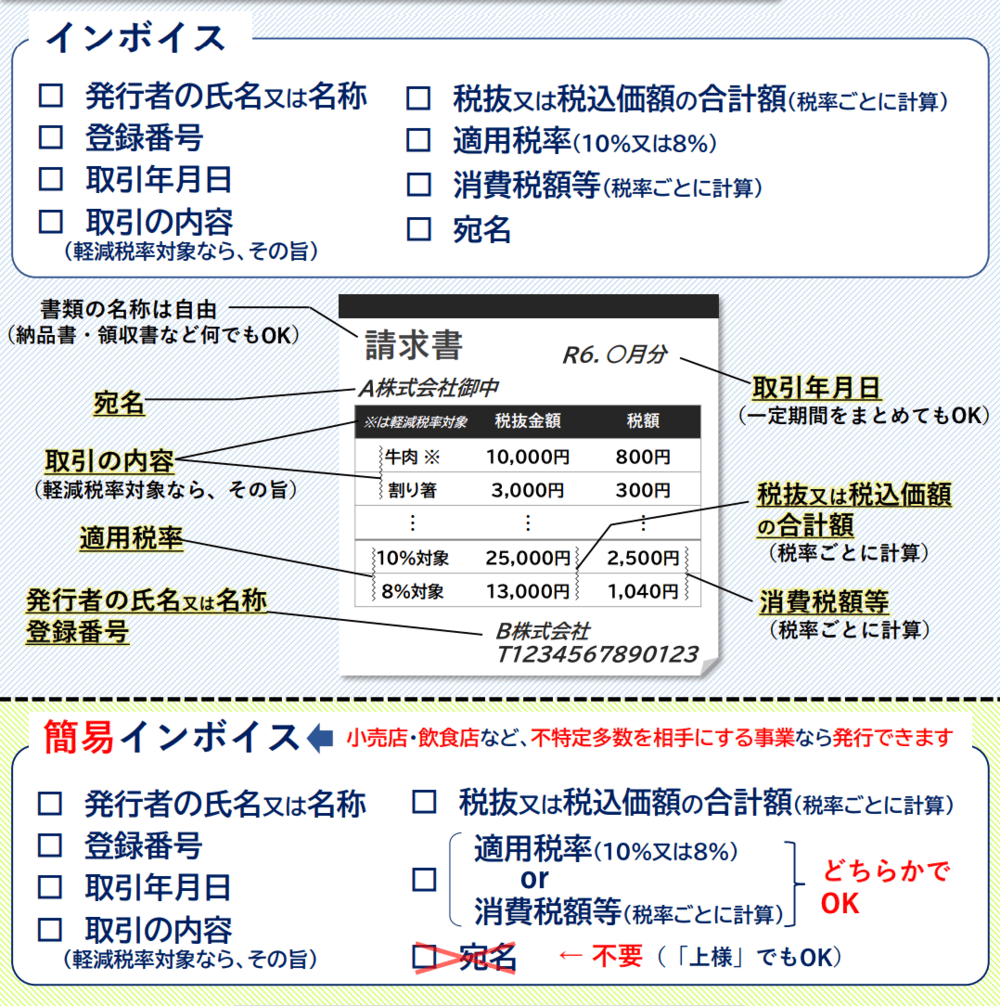

軽減率制度が導入されたことで、売り手は買い手に対し正確な適用税率や消費税率を伝える必要が生じます。その際、売り手は適格請求書(インボイス)を用い、次の項目を記載しなくてはなりません。

- 発行者の氏名または名称

- 課税者登録番号※

- 取引年月日

- 取引内容(軽減税率対象であればその旨)

- 税抜きまたは税込み価格の合計額(税率ごとに計算)

- 適用税率(10%または8%)

- 消費税額など(税率ごとに計算)

- 宛名

※ 課税者登録番号とは、課税者登録をした際に付される番号で、詳しくは後述します

※ 簡易インボイスでは、宛名は不要(上様でも問題なし)

また、企業間取引ではなく、小売業や飲食店業、タクシー業など不特定多数の人に対し販売を行う業者の取引では、簡易インボイス(適格簡易請求書)が認められています。記載事項は次のとおりです。

- 発行者の氏名または名称

- 課税者登録番号

- 取引年月日

- 取引内容(軽減税率対象であればその旨)

- 税抜きまたは税込み価格の合計額(税率ごとに計算)

- 適用税率(10%または8%)もしくは消費税額など(税率ごとに計算)のどちらか

引用元:インボイス記載事項チェックシート|国税庁

引用元:インボイス記載事項チェックシート|国税庁

課税事業者と免税事業者の違い

前項で課税者登録番号という言葉が出てきました。ここでいう課税者とは、適格請求書を発行できる者、消費税の納税をしている者です。これに対し取引において消費税を受け取ることはできるものの、納税する必要はない者を免税事業者と呼びます。

課税事業者と免税事業者を分けるポイントは前々年度の課税売上高です。前々年度の課税売上高が1,000万円以下の事業者は免税事業者で、1,000万円以上の事業者は課税事業者となります。

仕入税額控除の仕組み

インボイス制度を理解するには、まず仕入れ税額控除についての理解が必要です。

そもそも消費税とは、預かり税ではなく間接税であり、商品を製造する業者や販売する業者が負担するものではありません。消費税はあくまでも商品やサービスの価格に含まれるものであり、最終的に商品やサービスの提供を受ける消費者が負担する税金です。

しかし、ここで一つ問題が生じます。それは、商品を製造する業者と販売する業者がそれぞれ商品やサービスに含めた消費税をそのまま納税するとそれぞれの業者で二重に消費税を収めることになってしまう点です。そこで消費税の二重払いを防ぐための仕組みが仕入れ税額控除です。

仕入税額控除とは、商品を販売したA社の売上時の消費税額から商品の仕入れ先であるB社に支払った消費税額を差し引いた分を指します。具体的には次のとおりです。

- A社は仕入れ先であるB社から1,100円(消費税額100円)の商品を仕入れる

- A社は商品を2,200円(消費税額200円)で販売する

この場合、B社はA社から受け取った1,100円から消費税額である100円を納税します。そして、A社が販売先から受け取った2,200円から消費税額の200円を納税すると納税額はA社とB社の合計で300円です。

しかし、A社はすでにB社に100円の消費税を支払っているため、200円を納税すると100円分が二重課税となってしまいます。そこで、商品を売り上げた際に受け取った消費税額200円から、B社に支払った消費税額100円を差し引いた100円を納税する制度が仕入税額控除です。

ちなみに仕入税額控除の対象となる取引は次の8つとなります。

- 商品などの棚卸資産の購入

- 原材料などの購入

- 機械や建物などのほか、車両や器具備品などの事業用資産の購入または賃借

- 広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払

- 事務用品、消耗品、新聞図書などの購入

- 修繕費

- 外注費

- 加工賃や人材派遣料、警備、清掃などの委託料

課税仕入れとなる取引

課税仕入れとなる取引には次のようなものがあります。

(1) 商品などの棚卸資産の購入

(2) 原材料等の購入

(3) 機械や建物等のほか、車両や器具備品等の事業用資産の購入または賃借

(4) 広告宣伝費、厚生費、接待交際費、通信費、水道光熱費などの支払

(5) 事務用品、消耗品、新聞図書などの購入

(6) 修繕費

(7) 外注費

なお、給与等の支払は課税仕入れとなりませんが、加工賃や人材派遣料のように事業者が行う労働やサービスの提供の対価には消費税が課税されます。したがって、加工賃や人材派遣料、警備や清掃などを外部に委託している場合の委託料などは課税仕入れとなります。

引用元:No.6451 仕入税額控除の対象となるもの|国税庁

インボイス制度導入後、免税事業者から仕入れた場合の消費税納税額は?

前項では、A社、B社ともに課税事業者であった場合の例です。しかし、仮にB社が免税事業者だった場合、消費税の納税はどうなるのでしょう?

インボイス制度導入前であれば次の3つの要件を満たすことで仕入税額控除を受けられました。

- 区分経理に対応した帳簿・請求書の保存

- 法定事項を帳簿に記載

- 区分記載請求書の保存

つまり、仕入れ先が免税事業者であっても、上記の要件を満たせば、A社が納税する消費税額は、200円から100円を差し引いた100円です。

しかし、インボイス制度導入以後、仕入税額控除を受けるには適格請求書の交付、保存が必須となりました。そのため、適格請求書の交付ができない免税事業者から商品を仕入れた場合、A社は200円の消費税を納税しなくてはなりません。

免税事業者からの仕入れに関する経過措置

課税事業者は免税事業者との取引を継続すれば、仕入税額控除が使えなくなり利益減少は避けられません。そして免税事業者も課税事業者が取引を止めてしまうのではといった不安が生じてしまうでしょう。

そこで、インボイス制度導入をきっかけに課税事業者(インボイス発行事業者)になった場合、2029年10月1日までは経過措置として消費税額の一部が控除されています。

具体的には2023年10月1日~2026年10月1日までは仕入税額相当額の80%、2029年10月1日までは50%が控除されます。

前述した例でいえば、2026年10月1日までA社が納税する額は

200円ー(100円×80%)=120円

2026年10月2日~2029年10月1日までは

200円ー(100円×50%)=150円

です。

経過措置を適用できる期間等は、次のとおりです。

| 期 間 | 割 合 |

| 令和5年10月1日から令和8年9月30日まで | 仕入税額相当額の 80% |

| 令和8年10月1日から令和11年9月30日まで | 仕入税額相当額の 50% |

電子帳簿保存法とインボイス制度の関係性

電子帳簿保存法の改正により、これまですべての書類を紙で保存・管理してきた企業も電子取引に関しては、電子データでの保存が必須となります。電子データで保存に対応するためには、準備が必要です。

また、インボイス制度に対応するには、適格請求書への対応も求められます。同時に取引先が課税事業者なのか、免税事業者なのかの確認もしなくてはなりません。当然、適格請求書を電子データで授受した場合は電子取引になるため、電子保存が必要です。

つまり、改正電子帳簿保存法とインボイス制度の両方に適切に対応するには、自社システムのカスタマイズや紙文書のデジタル化が必要となるでしょう。

適格請求書は紙保存も可能

適格請求書を電子データではなく紙で授受した場合は、ほかの書類と同様、紙での保存は可能です。ただし、発行側、受領側ともに7年間、保存しなくてはなりません。

紙での保存はただでさえ手間がかかるうえ、今後電子データが増えると紙文書と混在することになり、これまで以上に管理の手間が増大します。そのため、改正電子帳簿保存とインボイス制度導入をきっかけに文書をデジタル化することがおすすめです。

請求書の電子化をスムーズに進めるなら「電子印鑑GMOサイン」がおすすめ

紙文書のデジタル化による業務効率向上を目的に1998年7月に施行された電子帳簿保存法。その後、何度かの改正を経たことで紙文書の電子化は急速に進んでいます。

また、2023年10月から施行されたインボイス制度は、一見電子帳簿保存法と係りがないように思われるかもしれません。しかし、適格請求書を電子データとして授受した場合、電子取引として電子保存が必須となるため、企業の経理担当者としてはどちらにも対応できるよう準備をしておくことが必要となります。

そこでおすすめなのが電子データを容易に保存でき、検索も迅速に行える電子印鑑GMOサインです。

無料で利用できるお試しフリープランもあるため、電子帳簿保存法やインボイス制度への対応でデジタル化を検討されている際はお気軽にご相談ください。